مالیات بر ارزش افزوده یکی از قوانین مالیاتی بسیار مهم در همه کشورهاست که در ایران هم طبق قوانین سازمان امور مالیاتی اجرا میشود. همانطور که میدانید یکی از راههای کسب درآمد در بیشتر کشورهای دنیا اخذ مالیات است؛ این مالیات از راههای زیادی به دست میآید که یکی از آنها ارزش افزوده است.

شاید تا به حال برای شما سوال شده باشد که ارزش افزوده و مالیات بر آن چیست و چطور محاسبه میشود. در ادامه این مطلب از وبسایت هوفر قصد داریم تا همه چیز درباره مالیات بر ارزش افزوده را بررسی کنیم و اطلاعاتی کاملی از آن را خدمت شما ارائه دهیم.

مالیات بر ارزش افزوده چیست؟

ابتدا برای اینکه بتوانیم مالیات بر ارزش افزوده را درست متوجه شویم، باید بدانیم ارزش افزوده چیست. پس بگذارید با یک مثال این موضوع را تعریف کنیم تا مفهوم آن برای شما ملموستر باشد. درواقع ارزش افزوده که در انگلیسی value added نامیده میشود، ارزشی است که در فرایند تولید یک کالا به آن افزوده میشود.

مراحل تولید یک کیف را تصور کنید. قیمت پارچه کیف 500 تومان است، قیمت بند 400 تومان، قیمت زیپها 500 تومان و قیمت لایه داخلی کیف 600 تومان است. حال محصول نهایی 6000 تومان به فروش میرسد، یعنی ارزش افزوده در اینجا 4000 تومان است. این موضوع نشان میدهد که هرچقدر فرآیند تولید رو به جلو میرود ارزش آن افزوده میشود.

اول یک پارچه با ارزش 500 تومان داریم که بند 400 تومانی به آن دوخته شده است؛ این روند تا آخر تولید ادامه دارد و هزینههای دیگر هم برای آن محاسبه میشود تا قیمت نهایی مشخص شود. با این حال روی این ارزش افزوده مالیات گرفته میشود که همان مالیات بر ارزش افزوده است.

همچنین دولت برای این نوع از مالیات قانون هم وضع کرده است که به آن قانون مالیات بر ارزش افزوده گفته میشود. این قانون ابتدا در سال 1366 به مجلس شورای اسلامی رفت که لایحه آن رد شد. سپس دوباره در سال 1370 قانون گذاران تصمیم گرفتند تا دوباره این قانون را در مجلس مطرح کنند.

پس از اینکه رای و بررسی بسیاری برای این قانون انجام شد در سال 1376 تصویب و اجرا شد. در این قانون تمامی کالاها و خدمات به غیر از آنهایی که معاف شدهاند، مشمول پرداخت مالیات میشوند. این مالیات به صورت مرحلهای در سطوح مختلف تولید گرفته میشود. با این حال مالیات ارزش افزوده از مصرف کننده گرفته میشود؛ یعنی باید هنگام خرید پرداخت شود که توسط فروشنده جمع آوری شده است و دوباره به سازمان امور مالیاتی داده میشود.

مالیات بر دارایی چیست؛ انواع آن و قوانین مرتبط سال ۱۴۰۱

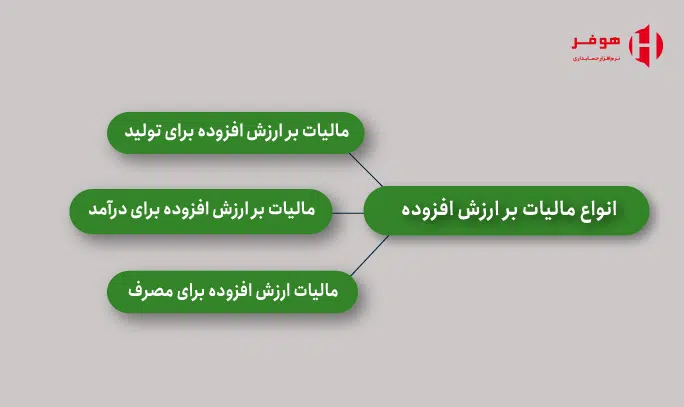

انواع مالیات بر ارزش افزوده

برای مالیات بر ارزش افزوده انواع مختلف وجود دارند که بر اساس نوع تولیدی، نوع درآمد و نوع مصرف مشخص میشوند. هر کدام از این انواع مالیات، روشهای مختلفی برای محاسبه دارند که باید به دقت در نظر گرفته شوند.

مالیات بر ارزش افزوده برای تولید

در این نوع از مالیات بر ارزش افزوده، مالیات دریافتی بر فروش انجام میشود. این نوع از مالیات هم برای کالاهای سرمایهای و هم برای کالاهای مصرفی اعمال میشود. اگر خرید کالاهای سرمایهای به وسیله بنگاههای اقتصادی انجام شود، اعتبار مالیاتی به آنها تعلق نمیگیرد.

از آنجایی که مالیات بر ارزش افزوده تولیدی برای کالاهای سرمایهای هم اعمال میشود، ممکن است انگیزه سرمایه گذاری بهخاطر هزینههای آن کاهش یابد. با وجود اینکه این نوع از مالیات باعث ایجاد درآمد زیاد برای دولت میشود ولی بهخاطر کارایی نظام مالیاتی، از گرفتن آن توسط دولت صرفه نظر میشود.

مالیات بر ارزش افزوده برای درآمد

مالیات ارزش افزوده از نوع درآمد بر فروش تولید خالص محصولات و خدمات اعمال میشود. با این حال استهلاک از مالیات در این نوع کسر میشود. ولی سرمایه گذاری خالص در اینجا مشمول مالیات میشود. با اینکه این روش درآمد مالیاتی کمتری دارد اما باز هم باید گرفته شود.

مالیات ارزش افزوده برای مصرف

در این نوع از مالیات بر ارزش افزوده، مالیات بر کالاها و خدمات مصرفی اعمال خواهند شد؛ چون بار مالیاتی در این نوع، از روی سرمایه گذاری برداشته میشود، پس برای وضعیت اقتصادی کشور بهتر است و افراد را ترغیب میکند تا سرمایه گذاری بیشتر کنند. به همین خاطر اکثر کشورها از این روش استفاده میکنند تا اقتصاد کشورشان پیشرفت کند.

مشمولین مالیات بر ارزش افزوده چه مشاغل و خدماتی هستند؟

منظور از مشمولین مالیات مشاغلی هستند که در فرآیند تولید کالا یا خدمات آنها مالیات بر ارزش افزوده وجود دارد و آنها باید مالیات را محاسبه کنند و هر ساله به اداره امور مالیاتی ارائه کنند. مشاغلی که باید مالیات مالیات بر ارزش افزوده را پرداخت کنند به شرح زیر هستند:

- واردکنندگان

- صادرکنندگان

- کارخانجات و کارگاههای تولیدی

- معادن

- بانکداران، عمده فروشان، فروشگاههای بزرگ، نمایندگان توزیع کالا

- فروشندگان طلا و جواهر

- فروشندگان آهن

- چایخانهها

- چلوکبابیها، سالنهای غذاخوری و سفرهخانهها

- اغذیه فروشیها

همچنین خدماتی هم وجود دارند که آنها هم شامل مالیات بر ارزش افزوده میشوند. لیست مشاغل خدماتی به شرح زیر است:

- ارائه دهندگان خدمات حسابرسی، حسابداری، دفترداریها و خدمات مالی

- حسابداران رسمی و موسسههای حسابرسی

- اماکنی که خدمات مدیریتی و مشاوری ارائه میدهند

- اماکنی که خدمات انفورماتیک و رایانهای ارائه میدهند

- هتلها، مهمانپذیرها و متلها

- موسسههای حمل و نقل به صورت موتوری و باربری به صورت زمینی، هوایی، دریایی

- موسسههای مهندسی

- موسسههای بازاریابی

- صاحبان نمایشگاه ماشین و بنگاههای املاک و خودرو

- صاحبان تعمیرگاههای مجاز

- صاحبان سینماها و اماکن ورزشی

- صاحبان دفاتر خدمات دولت

- خدمات بانکی و موسسات اعتباری

- انواع خدمات معاملات در بورس

- خدمات آموزشی و پژوهشی

معافیت از مالیات بر ارزش افزوده برای چه مشاغل و خدماتی است؟

همانطور که در بالا بیان کردیم، مالیات بر ارزش افزوده در ایران برای مصرف کننده در نظر گرفته شده است. این موضوع ممکن است برای خانوادههای کم درآمد یا متوسط جامعه کمی سخت باشد. از این رو تصمیم بر این گرفته شد تا این مالیات از روی مشاغل و خدماتی که به صورت مستقیم بر معیشت مردم اثر گذارند، برداشته شود. به همین دلیل تعدادی از مشاغل و خدمات از این مالیات معاف شدند که در زیر به آنها اشاره خواهیم کرد:

- کشاورزی و دامپروری

- فروشندگان مرغ، ماهی، گوشت، سبزیجات، نانوایان، خواربارفروشان

- کترینگها

- فعالان کاغذ و مطبوعات

- تولید کنندگات صنایع دستی مثل فرش

- لوازم دندان پزشکی

- شاغلین حوزه آموزش

- شرکتهای لیزینگ

- گیاهان دارویی

- محصولات جنگل مانند چوب

- محصولات گلخانهای

- مراحل انبارداری در سردخانه

- مراحل پاک کردن، بوجاری، شستشو، تمیز کاری، تفکیک

- کالاهای روزانه پر مصرف مثل تخم مرغ، شیر، ماست، برنج، حبوبات، پنیر

- کتاب

- داروها

- انواع بیمه

چطور محاسبه مالیات بر ارزش افزوده را انجام دهیم؟

قانون مالیات بر ارزش افزوده یک قانون جهانی است؛ یعنی در تمام دنیا برای چرخیدن بهتر چرخ اقتصاد، از این نوع قانون آن هم برای مصرف کننده استفاده میشود تا همانطور که در بالا بیان کردیم افراد بتوانند سرمایه گذاری کنند و دولت هم درآمد داشته باشد. با این حال روش محاسبه این مالیات در ایران با سایر کشورها متفاوت است.

با این حال اول بهتر است بدانید که نرخ یا درصد مالیات بر ارزش افزوده چقدر است. این نرخ در ایران 9 درصد است. بعد از آن ما نیاز داریم به افرادی که در این زمینه متخصص هستند؛ زیرا حساب کردن مالیات به دلیل فرمولهای تخصصی و شرایط متفاوت ممکن است برای هر مودی مالیاتی یکسان نباشد.

به همین خاطر به افرادی نیاز است این کار را به صورت تخصصی انجام دهند. این افراد ممکن است حسابرسان باشند که حسابهای فصلی تولیدی را بررسی میکنند یا افرادی که در سازمان امور مالیاتی فعالیت دارند. در محاسبه مالیات بر ارزش افزوده معمولا خرید و فروش جدا حساب میشود.

با این حال فرمول محاسبه مالیات بر ارزش افزوده به شرح زیر است:

ارزش نقدی کالا + (ارزش نقدی کالا × نرخ مالیات بر ارزش افزوده) = ارزش نقدی پرداختی نهایی به وسیله خریدار به فروشنده

سامانه مالیات بر ارزش افزوده

کسانی که مشمول مالیات بر ارزش افزوده میشوند، برای اینکه بتوانند مالیات خود را بعد از محاسبه پرداخت کنند، نیازی نیست تا به صورت حضوری این کار را انجام دهند. امروزه بسیاری از کارها توسط اینترنت انجام میشود و سامانههای خاصی برای هر کار فراهم شده است.

سازمان امور مالیاتی کشور هم برای دریافت مالیات سامانهای را راه اندازی کرده است که مودیان مالیاتی پس از محاسبه و پر کردن فرم، اظهارنامه مالیاتی خود را در آن تحویل میدهند. آدرس این سایت https://www.evat.ir/ است. ابتدا باید در این سایت عضو شد و نام کاربری و رمز عبور دریافت کرد.

سپس فرمها موجود در سایت را پر کرد یا آنها را آپلود کرد. افرادی که در این زمینه تجربه ندارند، میتوانند از مشاوران امور مالیاتی یا حسابرسان بخواهند تا این کار را برای آنها انجام دهند.

نکات مهم در ارتباط با استعلام بدهی مالیاتی

نحوه پرداخت مالیات بر ارزش افزوده به چه صورت است؟

زمان پرداخت مالیات بر ارزش افزوده هر 3 ماه یکبار یا به صورت فصلی است. بعد از اینکه مالیات توسط افراد متخصص در این زمینه محاسبه شد، تا 15 روز زمان است تا مالیات پرداخت شود. مودی مالیاتی باید ابتدا گواهی ثبت نام مالیاتی را دریافت کند و سپس اظهارنامه را تکمیل کرده و در سایت آن را وارد کند.

اگر فردی این کار را در موعد مقرر انجام ندهد، مشمول جریمه میشود. پس این موضوع بسیار مهم است که مالیات در زمان مشخص محاسبه و اظهارنامه مالیاتی تحویل و پرداخت هم انجام شود. در ادامه به گواهی، اظهارنامه و مدارک مربوط به این نوع مالیات میپردازیم.

دریافت گواهی مالیات ارزش افزوده

یکی از مهمترین مواردی که برای پرداخت مالیات بر ارزش افزوده باید به آن توجه و حتما دریافت شود، گواهی گواهی مالیات ارزش افزوده است. کسانی مجاز برای خدمات این مالیات هستند که مجوزهای لازم برای آن را گرفته باشند و مراحل ثبت نام و تکمیل پرونده گواهی را انجام داده باشند.

اگر این گواهی وجود نداشته باشد و مالیات دریافت شود، این کار جرم محسوب میشود. همچنین از حساب فروشنده مبلغ کسر میشود. پس این مجوز یا گواهی باید حتما گرفته شود. ابتدا نیاز است تا مدارک لازم برای گواهی مالیات ارزش افزوده را بدانیم، این مدارک به شرح زیر است:

- کپی شناسنامه و کارت ملی افرادی که به عنوان مدیران شرکت هستند.

- کد اقتصادی

- وکالت نامههای مربوطه

- آدرس کامل شرکت و پیمانکار

- گواهی آخرین تغییرات

- تلفن ثابت و همراه مدیرعامل

- کدپستی شرکت و پیمانکار

- گواهی صلاحیت

- نام بانک شرکت

- نام شعبه بانک

- شماره حساب

مدت این گواهینامه ۶ تا یک سال است که با توجه به شرایط هر شرکت صادر میشود. اگر این گواهینامه در حال اتمام انقضا باشد، باید حتما تمدید شود. شما به عنوان خریدار هنگام خرید باید ابتدا گواهینامه را از فروشنده بخواهید سپس مالیات را پرداخت کنید.

اگر چند شغل مختلف داشته باشید، باید برای هر کدام گواهی نامه جدا گرفت. برای اخذ گواهینامه یا مجوز اگر تجربهای در این زمینه نداشته باشید، ممکن است این کار برای شما سخت و خسته کننده باشد. پس بهتر است از یک وکیل یا مشاور کمک بگیرید یا کار را به آنها بسپارید.

اظهار نامه مالیات بر ارزش افزوده چیست؟

تمامی اشخاص حقیقی و حقوقی که در بالا معرفی کردیم و مشمول مالیات بودند، موظف هستند تا برای پرداخت مالیات اظهار نامه مالیاتی ارزش افزوده را به سازمان امور مالیاتی ارائه دهند. این افراد باید ابتدا کد اقتصادی دریافت کنند.

این کد با ثبت نام در سایت و انجام مراحل مربوط به آن دریافت خواهد شد. بعد از آن باید مراحل پنجگانه ثبت نام اظهار نامه الکترونیکی را انجام داد. این مراحل شامل پیش ثبت نام، صحت سنجی اطلاعات، ارسال اطلاعات کاربری، ثبت نام الکترونیک و اعتبار سنجی است. با این حال در این مرحله هم به راحتی میتوانید از یک موسسه مشاوره مالیاتی یا وکیل کمک بگیرید تا اظهار نامه مالیات بر ارزش افزوده شما را بدون هیچگونه ایراد برای سازمان امور مالیاتی بفرستند.

مراحل ثبت و ارسال اظهارنامه مالیاتی اشخاص حقیقی

تخلفات و جرایم مالیات بر ارزش افزوده چطور اعمال میشوند؟

کسانی که از فرستادن اظهارنامه مالیاتی سرباز بزنند یا آن را پرداخت نکنند، تخلف انجام دادهاند و شامل جریمه میشوند. البته این تخلفات چندین نوع هستند که از آنها میتوان به عدم ثبت نام در زمان تعیین شده، عدم صدور صورتحساب، عدم نوشتن صحیح قیمتها، عدم تسلیم اظهارنامه، عدم ارائه دفاتر و غیره است.

این جرایم نقدی هستند که به صورت درصدی از مالیات قابل پرداخت روی آن کشیده میشوند. با این حال مبلغ برای هر جریمه متفاوت است و توسط سازمان امور مالیاتی تعیین میشود. البته این جرایم باعث ایجاد سابقه برای فرد میشود؛ بنابراین باید در پرداخت مالیات و اظهارنامه دقت شود.

چه کسانی برای انجام امور مالیات بر ارزش افزوده میتوانند کمک کنند؟

در بالا هم این موضوع را بیان کردیم که اگر در انجام امور مالیاتی تجربهای ندارید یا اولین بار است که اظهارنامه را تحویل میدهید یا شرکتی را تاسیس کردهاید، بهتر است از افراد متخصص در این زمینه کمک بگیرید. حال این افراد چه کسانی هستند؟ در موسسات حقوقی تعداد بسیار زیادی وکیل و مشاور حقوقی فعالیت دارند.

هرکدام از این افراد برای انجام امور به خصوصی فعالیت میکنند. با این حال وکلا و مشاورانی وجود دارند که به تمام امور و قوانین مالیاتی از جمله مالیات بر ارزش افزوده اشراف داشته و میتوانند در تکمیل اظهارنامه به شما کمک کنند. همچنین برای محاسبه مالیات حسابداران و حسابرسانی وجود دارند که به صورت تخصصی برای این کار فعالیت دارند.

شما میتوانید از این افراد برای محاسبه استفاده کنید. اگر تخلف یا جریمهای برای شما اتفاق افتاد، وکلا و مشاوران در این زمینه میتوانند کارگشا باشند. پس باید امور مالیات بر ارزش افزوده را تحت نظر افراد کاربلد انجام دهید تا خللی در آن ایجاد نشود.

نتیجه گیری

مالیات بر ارزش افزوده یکی از مهمترین مالیاتها در جهان و در ایران است که اگر از نوع مصرف کننده باشد فواید اقتصادی زیادی دارد. از این رو در این مطلب اطلاعات کامل درباره این نوع از مالیات برای افرادی که علاقمند هستند یا با آن سروکار دارند داده شد. همچنین موارد مشمول یا معاف از مالیات، صدور مجوز یا گواهی مالیاتی، جرایم و اظهارنامه توضیح داده شد.

شما میتوانید سوالات بیشتر خود درباره این موضوع را در بخش نظرات سایت هوفر از ما بپرسید.

سوالات متداول

آیا پرداخت مالیات بر ارزش افزوده برای تمامی مشاغل الزامی است؟

پرداخت این نوع از مالیات همانطور که در متن بیان کردیم برای کلیه مشاغل الزامی نیست و بعضی از آنها معاف هستند.

آیا برای اظهارنامه مالیات بر ارزش افزوده سامانه ایجاد شده است؟

افراد برای اظهارنامه مالیاتی باید به سایت امورمالیاتی مراجعه کنند.

مالیات بر ارزش افزوده در ایران از چه نوعی است؟

مالیات بر ارزش افزوده در ایران مانند بیشتر کشورهای دنیا از نوع مصرفی است و نرخ آن 9 درصد است.

نرم افزار حسابداری انلاین هوفر